La nue-propriété

Le principe de la nue-propriété

Le démembrement de propriété est un mécanisme peu connu du grand public qui découle du droit de propriété. Il est couramment utilisé dans le cadre des donations ou des successions intra-familiales et nécessite un passage chez le notaire. En pratique, le démembrement de propriété consiste à séparer l’usufruit du bien(le droit d’usage et/ou de perception d’éventuels revenus locatifs) de sa nue-propriété, soit le droit de disposer du bien, de le vendre ou de le transformer par de gros travaux. Les impacts patrimoniaux et fiscaux du démembrement sont importants et par nature temporaires, ce type d’opération pouvant se réaliser sur une durée viagère ou fixée à l’avance par les parties.

Dans le cadre d’un investissement en SCPI, le démembrement de propriété est une pratique courante, avec une finalité pour l’investisseur qui peut souvent être différente de celle des démembrements viagers organisés par les notaires dans le cadre familial. En effet, dans la plupart des cas, le nu-propriétaire et l’usufruitier d’une SCPI ne se connaissent pas et le démembrement est organisé pour une durée préfixée (de 5 à 15 ans, en général) par la société de gestion de la SCPI, et non par le notaire sur une durée viagère.

Une décote intéressante à l'achat

La décote obtenue sur le prix d’une SCPI acquise en nue-propriété atteint couramment 20% sur une durée de 5 ans, et peut monter jusqu’à 23% pour les SCPI qui produisent les rendements les plus élevés et sécurisés. À l’autre extrémité du spectre, la décote sur la nue-propriété à 15 ans peut dépasser 40% ! Sur une échéance de 10 ans, on observe une décote moyenne de 33% avec jusqu’à 37% proposé sur la SCPI résidentielle Kyaneos Pierre (ce véhicule proposant déjà 23% de décote à 5 ans) dont le rendement élevé et stable séduit les usufruitiers, au bénéfice incontestable des nu-propriétaires.

Au terme du démembrement, la disparition de la décote du nu-propriétaire entraîne une performance globale élevée en toute franchise de fiscalité, sous réserve d’une relative stabilité du prix de part en pleine propriété sur la durée du démembrement. Par exemple, si l’on prend le cas de la SCPI Épargne Pierre en démembrement sur 5 ans – sur laquelle une offre a été observée récemment – le nu-propriétaire achète à 79% du prix de la pleine propriété (avec une décote de 21%), réalisant ainsi un TRI espéré de 4,83% net d’impôts, en retenant l’hypothèse relativement conservatrice que le prix de part de la SCPI Épargne Pierre en pleine propriété ne se revalorise pas pendant les 5 prochaines années : le prix actuel de 208 euros par part de cette SCPI est décoté de plus de 7% par rapport à sa valeur de reconstitution.

Pourquoi investir en démembrement ?

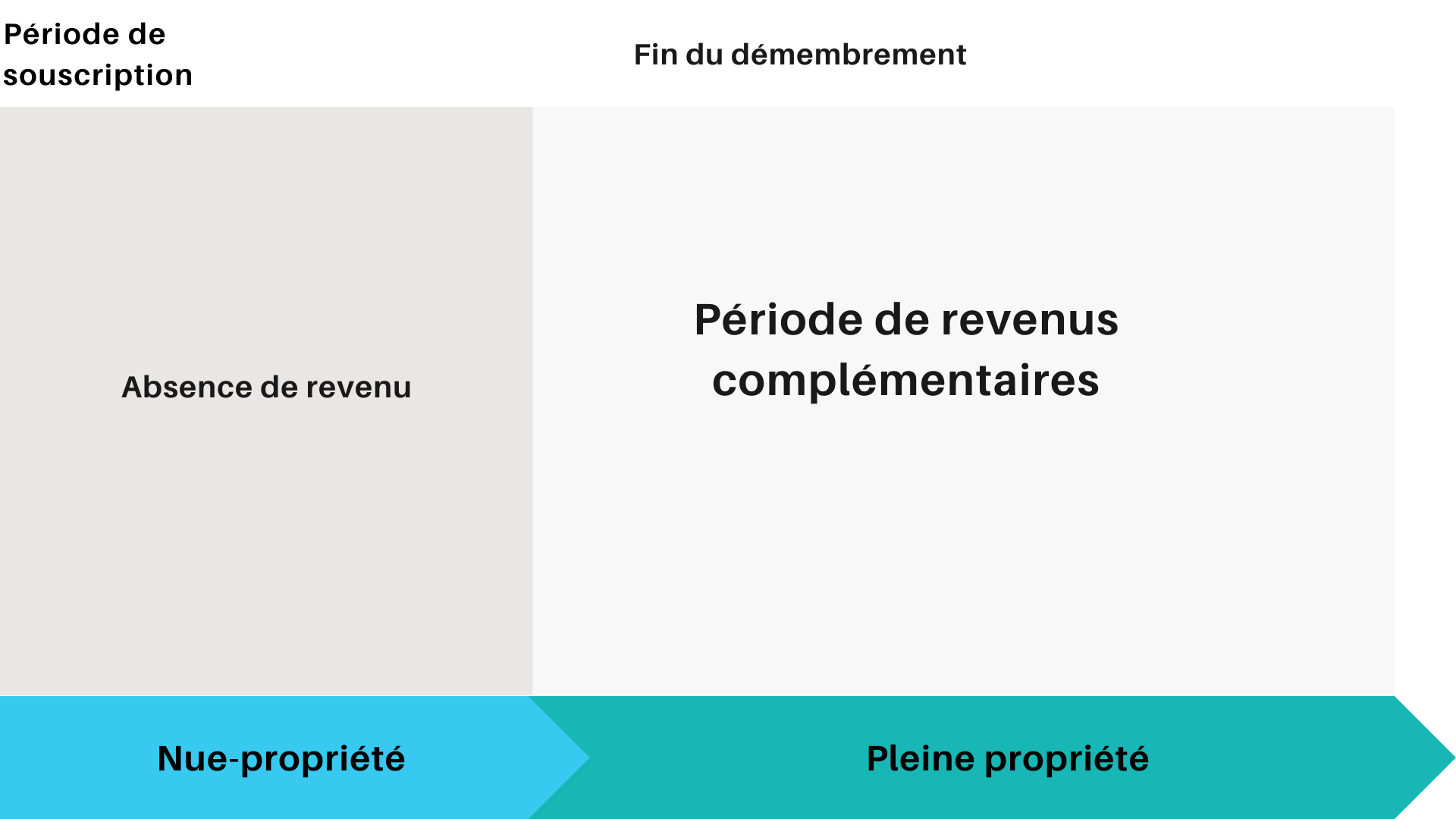

Le nu-propriétaire est une partie prenante essentielle du démembrement de propriété de parts de SCPI avec comme principale motivation de se débarrasser de revenus fortement fiscalisés, dont il n’a pas un besoin immédiat. En contrepartie, il bénéficie d’une décote à l’achat par rapport au prix en pleine propriété.

L’usufruitier est en général une personne morale qui utilisera l’usufruit de SCPI – c’est l’usufruitier qui perçoit les revenus courants de la SCPI – comme un placement de trésorerie assorti d’un taux de rendement interne attractif en espérance (mais sans garantie). Fiscalement, l’usufruitier pourra déduire l’amortissement progressif de l’usufruit des revenus perçus.

La fiscalité des SCPI en nue-propriété

Dans le cas de l’émission de nouvelles parts, la nue propriété permet de bénéficier d’une fiscalité optimisée :

- L'absence de revenu pendant la durée de la nue-propriété évite l'imposition sur le revenu ;

- La nue-propriété n'est pas assujettie à l'impôt sur la fortune immobilière.

Les frais

Les frais relatifs à la SCPI :

- Les frais de souscription compris dans le prix de souscription ;

- Les frais de gestion annuels prélevés avant le versement du revenu.

Frais relatifs à la recherche d’un usufruitier : Dans le cas où Primaliance trouve la contrepartie, ce service est gratuit.

Les clés du partage

| DURÉE | CLÉ DE PARTAGE |

| 5 ans | Entre 76% et 86% de la pleine propriété |

| 10 ans | Entre 63% et 77% de la pleine propriété |

| 15 ans | Entre 57% et 71% de la pleine propriété |

Aucune charge à payer

Les soucis de gestion locative qui peuvent exister sur un bien immobilier détenu en direct n’ont pas lieu d’être sur une SCPI puisque la société de gestion s’occupe de tout : acheter ou arbitrer les actifs immobiliers, sélectionner les locataires et veiller à la bonne perception des loyers, suivre les travaux d’entretien et de grosses réparations, négocier les assurances, payer les taxes foncières, etc. Que ce soit en pleine propriété ou en nue-propriété, l’épargnant est exonéré de ces tâches administratives et des risques qui y sont attachés, ainsi que des charges afférentes : l’investisseur en pleine propriété – ou le cas échéant l’usufruitier – touche un dividende net de toutes charges foncières sur un rythme trimestriel voire mensuel pour certaines SCPI, le nu-propriétaire peut quant à lui compter sur une gestion de qualité de l’état locatif de la SCPI pendant la période de démembrement pour récupérer à terme en pleine propriété un véhicule rentable et potentiellement revalorisé.

Aucun frais par la suite

Le contrat de démembrement de parts de SCPI est rédigé par la société de gestion et prévoit pour le nu-propriétaire une récupération automatique de la pleine propriété à l’échéance du démembrement. De cette façon, l’investisseur n’a aucune formalité à accomplir, on parle d’une fin de période d’investissement « sécurisée » même si le détenteur des parts peut tout à fait dans la pratique les conserver ultérieurement sur une période indéterminée. Une fois la pleine propriété des parts de SCPI reconstituée à l’échéance du démembrement, l’épargnant ne subit aucun frais puisque l’intégralité des charges immobilières sont payées par la SCPI qui verse des dividendes nets de tous frais à l’associé.

Les avantages

Il existe de nombreux avantages à souscrire en parts de SCPI en nue-propriété. On notera en particulier la décote à l’achat, l’absence de charges immobilières pendant la durée de portage et l’exonération de frais de transaction à l’échéance du démembrement.

Les risques et les contraintes

La durée minimale de conservation des parts recommandée dépend de chaque SCPI et se situe généralement entre 8 et 10 ans.

La SCPI est considérée comme peu liquide. La liquidité des parts de SCPI démembrées ne faisant pas l’objet d’un marché organisé, les sommes investies peuvent ne pas être disponibles tout au long de la durée du démembrement.

Le capital n’est pas garanti.

Acheter des parts de SCPI est un investissement immobilier. Comme tout placement immobilier, il s’agit d’un investissement long terme dont la liquidité est limitée. Nous vous recommandons une durée de placement de 10 ans. Il existe un risque de perte en capital. De plus, les revenus ne sont pas garantis et dépendront de l’évolution du marché immobilier [et du cours des devises]. Comme pour tout placement, les performances passées ne préjugent pas des performances futures.

👉🏻 Exemple d'investissement en nue-propriété

Montant de votre souscription :

- 100.000 euros en nue-propriété 5 ans ;

- Décote sur le prix de souscription : 22 % ;

- Économie IFI : 500 euros par an pendant 5 ans ;

- Impôt sur le revenu : 0 euros pendant 5 ans.

Au terme du démembrement :

- Valeur de votre patrimoine : 136;092 euros ;

- Votre revenu net de charges : 389 euros par mois au lieu de 290 euros pour un investissement en pleine propriété.

Hypothèses : Taux de distribution SCPI de 4,18% net, revalorisation annuelle du capital et du revenu 1%, taux IFI 0,5%, revenu net avant IR et net de prélèvements sociaux.

Calendrier des flux

Pourquoi choisir Primaliance ? 🤔

Prenez rendez-vous !

Nos conseillers sont des experts en épargne immobilière qui vous conseilleront les meilleurs supports selon votre situation et vos objectifs.

Un projet ? Une question ? 🤔

Avec Primaliance, un conseiller dédié vous accompagne sans engagement pour vous orienter dans votre choix parmi plus de 100 SCPI et vous guider dans la réalisation de votre investissement.

Vous bénéficierez d’un suivi personnalisé dans le temps avec l’accès à un compte en ligne.

Nos clients sont ceux qui en parlent le mieux ! 🤗

Accéder aux SCPI avec Primaliance

Primaliance vous donne la possibilité de souscrire des parts de SCPI en bénéficiant d'une allocation personnalisée conçue parmi une liste de plus de 100 SCPI.

Pour un même investissement, ce principe vous permet de souscrire plusieurs SCPI rigoureusement sélectionnées et de bénéficier des complémentarités qui existent entre elles. Cette offre concerne plus particulièrement les SCPI de rendement par opposition aux SCPI fiscales.

Notre sélection de SCPI :

La sélection de Primaliance provient d'une méthodologie inédite en deux étapes :

- Une analyse quantitative qui permet de caractériser le comportement des SCPI et de leurs gérants en termes de distribution et de risque. Cette analyse met en avant les styles de gestion et les réactions des SCPI dans différents cycles immobiliers.

- Une analyse qualitative qui passe au crible l'ensemble des caractéristiques de la SCPI : la qualité du patrimoine, la politique d'investissements et d'arbitrage, l'évolution locative, la rentabilité, les réserves, la politique de travaux, l'organisation et les spécialités de la société de gestion, etc. Cette sélection est actualisée pour prendre en compte les évolutions de la vie de chaque SCPI. Au sein de cette sélection, les conseillers de Primaliance vont vous proposer une allocation de SCPI personnalisée. Chaque allocation est adaptée à votre projet et dépend de paramètres tels que vos objectifs patrimoniaux et fiscaux, la complémentarité avec un éventuel portefeuille de SCPI existant, vos préférences sectorielles ou géographiques, le type de performance recherchée (revenu, plus value). Enfin, pour une meilleure sécurisation de votre placement, votre conseiller Primaliance suit, avec vous, l'évolution de votre portefeuille année après année.