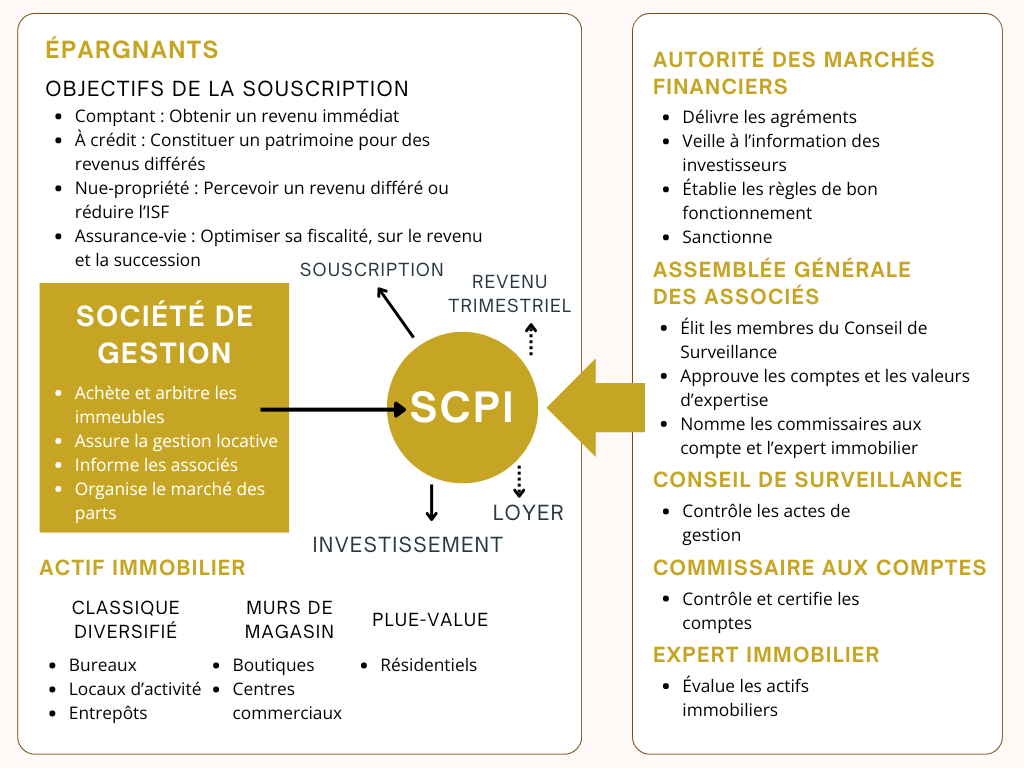

Le fonctionnement des SCPI est régi par l'Autorité des Marchés Financiers (AMF) qui s'assure de la bonne information des investisseurs et définit les règles auxquelles sont soumises les sociétés de gestion : marché des parts, investissements immobiliers et arbitrages, agréments, etc.

Important : L'investissement en SCPI comporte un risque de perte en capital. Il s'agit d'un placement à long terme. Les revenus ne sont pas garantis et dépendent des conditions du marché immobilier. La liquidité est limitée.

Définition et rôle fondamental de la gestion SCPI

Qu'est-ce qu'une SCPI et pourquoi la gestion est-elle cruciale ?

Une SCPI (Société Civile de Placement Immobilier) permet d'investir dans l'immobilier d'entreprise ou résidentiel sans les contraintes de gestion directe. Ce placement collectif fonctionne comme un investissement immobilier "clé en main".

Le principe de fonctionnement repose sur plusieurs étapes :

- Levée de fonds auprès des épargnants

- Achat d'actifs immobiliers par la société de gestion

- Perception des loyers des locataires

- Redistribution des revenus potentiels aux associés

La gestion constitue le pilier central de la SCPI. Elle assure la rentabilité potentielle, la stabilité relative et la variation de valorisation dans le temps (à la hausse comme à la baisse). La performance de votre SCPI dépend directement des décisions et compétences de la société de gestion.

Acteurs clés de la gestion SCPI : les sociétés de gestion immobilière

Une société de gestion est une entité agréée par l'AMF. Elle pilote intégralement la SCPI avec plusieurs rôles stratégiques :

- Choix des actifs immobiliers

- Gestion locative quotidienne

- Valorisation du patrimoine

- Reporting auprès des associés

Chaque société de gestion possède sa méthode, son expertise et son historique. Ces différences en font un critère déterminant dans le choix d'investissement. Il convient donc de comparer les approches avant de sélectionner une SCPI.

Zoom sur les missions concrètes d'une société de gestion SCPI

Acquisition, sélection et valorisation des actifs immobiliers

La stratégie d'investissement immobilière constitue la première mission de la société de gestion. Cette dernière définit ses critères de sélection en fonction des objectifs de la SCPI et des conditions de marché. Elle analyse les zones géographiques porteuses, identifie les types d'actifs les plus adaptés et évalue le potentiel de rendement de chaque opportunité.

Les critères de sélection s'appuient sur une analyse multicritère rigoureuse. La société de gestion examine la situation géographique des biens, leur état technique, leur potentiel locatif et la solidité des locataires en place ou prospectifs. Elle étudie également les perspectives économiques du secteur d'activité concerné, l'évolution démographique de la zone et les projets d'aménagement urbain susceptibles d'influencer la valorisation future.

L'expertise de la société de gestion se manifeste particulièrement dans sa capacité d'arbitrage. Ces opérations d'achat et de vente permettent de faire évoluer la composition du portefeuille immobilier selon les opportunités de marché. Une cession bien menée peut libérer des capitaux pour financer des acquisitions plus performantes, tandis qu'un achat opportun peut améliorer le rendement global du patrimoine.

La valorisation du patrimoine s'inscrit dans une logique de long terme. La société de gestion programme les investissements nécessaires à la modernisation des biens, anticipe les mises aux normes réglementaires et développe une stratégie d'amélioration continue. Ces actions contribuent à maintenir l'attractivité locative et à préserver la valeur du patrimoine face au vieillissement naturel des actifs.

Gestion locative, travaux et maintenance

La gestion locative représente le quotidien opérationnel de la société de gestion. Cette mission commence par la commercialisation des biens vacants, qui nécessite une connaissance fine des besoins des locataires potentiels et des conditions de marché. La société développe une stratégie de commercialisation adaptée à chaque type d'actif, mobilise son réseau professionnel et négocie les conditions de location.

Le suivi administratif des baux constitue une activité permanente. La société gère les relations contractuelles avec les locataires, suit les échéances de révision des loyers, traite les demandes d'aménagement et résout les éventuels contentieux. Cette gestion administrative minutieuse contribue à maintenir des relations locatives saines et durables.

La gestion technique occupe une place centrale dans la préservation du patrimoine. La société de gestion planifie et supervise l'entretien courant des biens, organise les interventions de maintenance préventive et pilote les projets de rénovation. Elle coordonne les différents corps de métier, négocie les contrats d'entretien et veille au respect des normes de sécurité et d'accessibilité.

Les travaux d'amélioration et de mise aux normes représentent un enjeu particulier. La société de gestion doit anticiper les évolutions réglementaires, évaluer la rentabilité des investissements et programmer les interventions en limitant les impacts sur l'occupation. Ces décisions influencent directement la pérennité des revenus locatifs et l'attractivité du patrimoine.

Gestion administrative, juridique et financière

La gestion administrative englobe des missions moins visibles mais essentielles au bon fonctionnement de la SCPI. Le suivi comptable et fiscal occupe une place centrale, avec l'établissement des comptes annuels, le calcul des provisions nécessaires et l'optimisation de la structure fiscale dans le respect de la réglementation.

L'établissement des documents réglementaires constitue une obligation légale stricte. La société de gestion produit les bulletins trimestriels, les rapports annuels et les notes d'information à destination des associés. Ces publications doivent respecter des formats précis et fournir une information complète et non trompeuse sur l'évolution de la SCPI.

La communication avec les associés dépasse la simple obligation réglementaire. Une société de gestion performante développe une relation de proximité avec ses associés, répond à leurs questions, explique sa stratégie et justifie ses décisions d'investissement. Cette transparence contribue à maintenir la confiance et facilite la commercialisation de nouvelles parts.

La conformité réglementaire exige une veille juridique permanente. La société de gestion doit intégrer les évolutions du droit immobilier, du droit fiscal et du droit financier. Elle adapte ses procédures, forme ses équipes et met à jour ses outils de gestion pour respecter les nouvelles obligations.

Panorama des sociétés de gestion SCPI : critères, exemples, performances

Comment évaluer une société de gestion SCPI ?

Plusieurs critères permettent de comparer les sociétés de gestion :

Conseils pratiques pour l'évaluation :

- Consulter les rapports annuels

- Étudier la régularité des performances (qui ne présume pas des performances à venir)

- Vérifier la solidité des locataires principaux

- Analyser la répartition géographique du patrimoine

Exemples commentés de sociétés de gestion reconnues

ATLAND VOISIN

- Stratégie : SCPI diversifiées et spécialisées

- Atouts : expertise immobilière

- Considérations : ancienneté

ADVENIS REIM

- Stratégie : diversification géographique européenne

- Atouts : expertise du secteur tertiaire

- Considérations : concentration sur le marché des bureaux

Ces exemples illustrent la diversité des approches. Chaque société présente des avantages et des limites selon votre profil d'investisseur.

Investir en SCPI : types, fiscalité, modalités et frais associés

Les différentes typologies de SCPI : rendement, fiscale, thématique...

SCPI de rendement

- Objectif : revenus réguliers non garantis

- Patrimoine : immobilier d'entreprise diversifié

- Profil : investisseurs recherchant des revenus complémentaires potentiels

SCPI fiscales

- Objectif : défiscalisation via dispositifs Malraux, Pinel

- Patrimoine : immobilier résidentiel neuf ou ancien

- Profil : contribuables imposables

SCPI thématiques

- Secteurs : santé, résidentiel étudiant, logistique

- Patrimoine : spécialisé par segment

- Profil : investisseurs convaincus par un secteur et prêts à prendre un risque spécifique

SCPI européennes

- Géographie : diversification hors France

- Avantage : fiscalité réduite

- Risque : exposition au risque de change et aux marchés étrangers

Comment investir concrètement dans une SCPI ?

Avertissement : Un crédit engage et doit être remboursé. La souscription à crédit augmente les risques financiers.

Revenus et fiscalité des SCPI : ce qu'il faut savoir

La fiscalité des SCPI relève du régime des revenus fonciers pour les investissements en direct. Les revenus distribués sont imposés au taux marginal d'impôt sur le revenu de l'associé, majoré des prélèvements sociaux au taux de 17,2%. Cette imposition s'applique sur les revenus effectivement perçus, qu'ils proviennent des loyers ou des plus-values de cession occasionnelles (modulo des abattements spécifiques pour durée de détention des immeubles cédés).

L'optimisation fiscale peut s'organiser selon plusieurs modalités. Les SCPI logées en assurance-vie bénéficient du régime fiscal de l'assurance-vie, avec des abattements après huit ans de détention. Les SCPI européennes profitent souvent de conventions fiscales favorables qui allègent la fiscalité des revenus de source étrangère (règle de non double imposition).

Le démembrement temporaire constitue un outil d'optimisation fiscale sophistiqué. Cette technique permet de bénéficier d'un abattement sur la valeur des parts lors de l'acquisition, réduisant les droits de succession ou de donation. La contrepartie réside dans l'illiquidité du placement pendant la durée de démembrement et l'absence de revenus pour le nu-propriétaire.

La fiscalité des SCPI évolue régulièrement selon les réformes gouvernementales. Il convient de s'informer auprès de professionnels qualifiés pour adapter sa stratégie aux dernières dispositions légales. Les revenus ne sont pas garantis et leur montant dépend des conditions du marché immobilier et de la qualité des process mis en œuvre par la société de gestion.

Frais associés aux SCPI : les connaître pour mieux comparer

Pour analyser ces frais, consultez le Document d'Information Clé (DIC) et les rapports annuels de chaque SCPI. Ces documents offrent une vision transparente des coûts réels.

Nouveaux leviers d'optimisation : la gestion intelligente et technologique des SCPI

Vers une gestion SCPI assistée par la donnée

Les technologies transforment la gestion traditionnelle des SCPI :

Applications de la « data analysis » :

- Analyse prédictive des loyers de marché

- Modélisation du risque locatif

- Maintenance prédictive grâce aux capteurs IoT

- Optimisation des charges d'exploitation

Ces outils permettent aux sociétés de gestion d'affiner leurs décisions d'investissement et d'améliorer la performance opérationnelle.

Tokenisation et blockchain : quel futur pour la gestion SCPI ?

Les innovations émergentes incluent :

Tokenisation des parts :

- Amélioration de la liquidité

- Tickets d'entrée plus accessibles

- Fractionnement des investissements

Smart contracts :

- Distribution automatisée des dividendes

- Transparence accrue des opérations

- Réduction des coûts administratifs

Ces évolutions technologiques pourraient transformer l'accès aux SCPI dans les années à venir, tout en conservant l'encadrement réglementaire existant.

Prenez rendez-vous !

Nos conseillers sont des experts en épargne immobilière qui vous conseilleront les meilleurs supports selon votre situation et vos objectifs.

Focus performance : rendements, risques, liquidité

Les indicateurs clés à surveiller comprennent :

Attention aux frais : Les frais de souscription (8 à 12%) et de gestion annuelle (~10% des loyers) doivent être mis en balance avec la performance réelle. Ces coûts impactent la rentabilité nette de votre investissement.

Aspects réglementaires et transparence de la gestion SCPI

Rôle de l'AMF et obligations légales des sociétés de gestion

L'Autorité des Marchés Financiers (AMF) encadre strictement l'activité des SCPI :

Obligations réglementaires :

- Agrément obligatoire pour gérer des SCPI

- Respect du Code monétaire et financier

- Application du Règlement général de l'AMF

- Contrôles réguliers de conformité

Cette supervision protège les épargnants et garantit la transparence du secteur.

Documents de référence mis à disposition des investisseurs

Les sociétés de gestion produisent plusieurs documents obligatoires :

Ces publications permettent aux associés de suivre l'évolution de leur investissement et de prendre des décisions éclairées.

Gestion SCPI et stratégie patrimoniale : comment intégrer intelligemment une SCPI à son épargne

À chaque profil, sa stratégie SCPI : nue-propriété, assurance-vie, crédit...

Jeune investisseur (25-40 ans) :

- SCPI à crédit pour bénéficier de l’effet de levier

- Horizon long terme (15-20 ans)

- Risque : engagement de remboursement

Investisseur confirmé (40-55 ans) :

- SCPI en direct ou assurance-vie

- Diversification géographique

- Équilibre rendement/risque

Proche de la retraite (55+ ans) :

- SCPI en assurance-vie pour fiscalité

- Privilégier la régularité des revenus potentiels

- Option de démembrement avec échéance calée sur l’âge de départ en retraite

Chaque stratégie présente des avantages et contraintes spécifiques. L'adéquation au profil et aux objectifs reste nécessaire avant tout investissement.

Comment combiner fiscalité optimisée et diversification pour sécuriser son placement SCPI

Une répartition équilibrée peut inclure :

Cette diversification permet de :

- Répartir les risques entre différents marchés

- Optimiser la fiscalité selon la situation

- Adapter la liquidité aux besoins

- Équilibrer revenus et plus-values potentielles

Mise en garde : Cette répartition reste indicative. Le marché immobilier fluctue et les performances passées ne préjugent pas des performances futures.

Foire aux questions - Gestion SCPI

Pourquoi recourir plutôt à la SCPI pour réaliser un placement immobilier ?

Les SCPI présentent plusieurs caractéristiques par rapport à l'immobilier direct :

Avantages potentiels :

- Gestion déléguée à des professionnels en contrepartie de frais supplémentaires

- Diversification du patrimoine

- Ticket d'entrée accessible

- Mutualisation des risques locatifs

Contraintes à considérer :

- Frais de gestion et souscription

- Liquidité limitée

- Absence de contrôle direct

- Revenus non garantis

- Risque de perte en capital

La décision dépend de votre situation patrimoniale, de vos objectifs et de votre appétence pour les risques immobiliers. L’accompagnement par un professionnel est hautement recommandée.

Quels documents la société de gestion met-elle à disposition des associés ?

Les documents obligatoires comprennent :

- Bulletins trimestriels d'information

- Rapport annuel détaillé

- Note d'information actualisée

- DIC (Document d’Information Clé)

- Comptes annuels certifiés (en annexe du rapport annuel)

Ces publications garantissent la transparence et permettent le suivi de votre investissement.

Comment choisir une société de gestion ou une SCPI ?

Les critères de sélection incluent :

- Historique de performance sur 5-10 ans (ne présumant pas des performances futures)

- Expérience de l'équipe de gestion

- Transparence de la communication

- Niveau des frais de gestion

- Adéquation avec vos objectifs patrimoniaux

Il convient de consulter plusieurs SCPI avant de prendre une décision d'investissement.

Quelle est la liquidité de mon capital investi dans une SCPI ?

La liquidité demeure limitée pour les SCPI. La revente s'effectue :

- Sur le marché secondaire (délais variables)

- Par rachat par la SCPI (selon disponibilités : rachat compensé par une souscription d’un tiers ou par un fonds de remboursement)

- Délais moyens : plusieurs mois à plusieurs années

La durée d'investissement recommandée est de 8 à 10 ans minimum pour lisser les cycles immobiliers.

Quels types de revenus la gestion SCPI permet-elle de générer ?

Les SCPI distribuent principalement :

- Revenus locatifs nets de charges et frais

- Plus-values de cession occasionnelles

- Revenus de trésorerie

Ces revenus ne sont pas garantis. Ils dépendent de l'occupation des biens, du marché immobilier et de la qualité de gestion.

Comment la société de gestion assure-t-elle la gestion locative et administrative ?

La gestion locative comprend :

- Commercialisation des biens vacants

- Recouvrement des loyers

- Entretien et travaux

- Relations avec les locataires

La gestion administrative inclut la comptabilité, le reporting et la conformité réglementaire. Ces missions s'effectuent en contrepartie des frais de gestion.

Qui gère et contrôle les SCPI ?

Les SCPI sont gérées par des sociétés de gestion agréées par l'AMF. Ces professionnels disposent de l'expertise technique et réglementaire nécessaire. L'AMF contrôle leur activité et vérifie le respect des obligations légales.

Avertissement réglementaire : Acheter des parts de SCPI est un investissement immobilier. Comme tout placement immobilier, il s’agit d’un investissement long terme dont la liquidité est limitée. Nous vous recommandons une durée de placement de 10 ans. Il existe un risque de perte en capital. De plus, les revenus ne sont pas garantis et dépendront de l’évolution du marché immobilier [et du cours des devises]. Comme pour tout placement, les performances passées ne préjugent pas des performances futures.